4月券商密集发债“补血” 今年境内发债规模同比增长12.4%

证券时报记者 许盈

4月以来,券商发债“补血”出现小高峰――已有7家券商获批发行公司债、次级债券,多家券商发布债券募集说明书或发行结果公告。

证券时报记者注意到,今年以来,券商短期融资券发行规模同比大幅增长55%,券商次级债券的发行也呈抬升趋势。利率方面,年内券商发债的票面利率居于1.6%~2.2%之间,发债融资成本相比前几年大幅降低。

本月券商密集发债“补血”

根据证券时报记者统计,4月以来,东吴证券(601555)、国泰海通、中泰证券、南京证券(601990)、东方财富(300059)证券等多家券商陆续获批新发公司债,国元证券(000728)、国信证券(002736)则获批发行次级债券。

4月8日,东吴证券公告称,中国证监会同意其向专业投资者公开发行面值总额不超过180亿元公司债券的注册申请。

4月7日,国泰海通公告称,收到中国证监会批复,同意公司向专业投资者公开发行面值总额不超过600亿元公司债券的注册申请。同日,中泰证券公告称,收到中国证监会批复,同意公司向专业投资者公开发行面值总额不超过200亿元公司债券的注册申请。

更早前,南京证券、东方财富证券分别获批向专业投资者公开发行面值总额不超过150亿元、200亿元公司债券。

另外,国金证券(600109)、财达证券、东北证券(000686)、国信证券等券商还先后公告了公司债券、短期融资债等债券的发行结果公告或募集说明书。

从发债的利率来看,票面利率居于1.6%~2.2%之间,中位数在2%左右。相比前几年动辄3%以上的利率水平,券商发债融资的成本大幅降低。比如国金证券2025年面向专业投资者公开发行公司债券(第二期)发行工作已于4月10日结束,实际发行规模12亿元,期限3年,票面利率为1.98%。

次级债发行获批数量抬升

一个值得关注的现象是,今年以来券商的次级债券密集获批,其中还有两家券商获批永续次级债券。

根据证券时报记者统计,目前,公告获得证监会发行次级债券/永续次级债券批复的券商达到6家。其中,国信证券、东方证券(600958)分别获批向专业投资者公开发行不超过200亿元、100亿元永续次级债券;国元证券、光大证券(601788)、华西证券(002926)、财达证券则获批发行次级债券,公开发行面值分别不超过30亿元、150亿元、20亿元、30亿元。

资本实力,是券商核心竞争力的重要体现。根据证监会2020年5月修订的《证券公司次级债管理规定》,长期次级债可按一定比例计入净资本,到期期限在3、2、1年以上的,原则上分别按100%、70%、50%的比例计入净资本。

从募资用途来看,券商发行次级债券以补充流动资金、偿还到期债务等最为常见。

比如,2024年9月,广发证券(000776)获批发行不超过200亿元次级债券,2025年第一期次级债券募集说明书显示资金用途为“拟用于偿还到期债务”;2024年11月,东北证券获批发行不超过80亿元次级债券,公司2025年第一期次级债券募集说明书显示资金用途为“补充公司日常生产经营所需流动资金”,并且东北证券承诺募集资金不用于股票投资、融资融券、股票质押、衍生品等资本消耗型业务。

在票面利率上,大型券商的利率显著低于中小型券商。以上述两只次级债券为例,今年3月中旬,广发证券发布的《2025年面向专业投资者公开发行次级债券(第一期)发行结果公告》显示,本期债券品种一发行期限为394天,最终发行规模为35亿元,最终票面利率为2.10%,认购倍数为2.24倍;品种二未发行。东北证券则在3月下旬公告称,公司2025年面向专业投资者公开发行次级债券(第一期)最终网下实际发行数量为6亿元,占本期债券计划发行总规模的60%。本期债券的票面利率为2.71%,认购倍数为1.4167倍。

境内发债规模同比增长12.4%

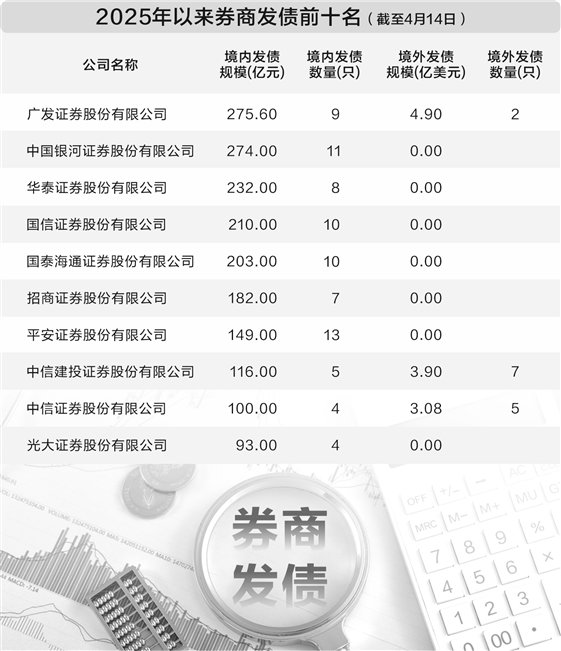

Wind数据显示,截至4月14日,年内51家证券公司境内合计发行196只债券,境内发债规模合计达3309.98亿元,与去年同期相比增长12.4%。此外,广发证券、中信建投(601066)、中信证券(600030)、申万宏源(000166)等券商还在境外发债。

值得一提的是,券商短期融资券的发行规模相比往年大幅增长。Wind数据显示,2024年以来,证券公司合计发行67只短期融资券,发行总额达1027亿元,同比大幅增长55%。短期融资券具备发行门槛低、周期短、快速补充运营资金等特点,是券商补充流动性的重要融资渠道。

对比发行规模来看,有8家券商的境内融资规模超过100亿元,还有21家券商的融资规模超过了50亿元。其中,广发证券、中国银河(601881)证券的境内发债规模居前,分别为275.6亿元、274亿元;华泰证券(601688)、国信证券、国泰海通的境内发债规模也均超200亿元;招商证券(600999)、平安证券、中信建投境内发债规模也都超过了100亿元。

中信建投非银首席分析师赵然分析,在股票市场处于强市环境时,券商发行债券多以新增发行为主,主要用于满足业务发展的资金需求;在弱市环境下,券商则主要以维持债券存量规模为目标,此时债务置换在债券发行中所占比例较高;而在震荡行情期间,债券发行规模主要受券商发债相关政策影响,若未有针对券商发债的宽松政策,那么新增债券发行规模通常也仅略高于偿还规模。