蜜雪冰城多风光,海底捞就多落寞

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

年初蜜雪冰城上市,其冲击力体现在两个方面:

一是刷新了港股的受欢迎程度。5258倍认购倍数不仅网红公司老铺黄金黯然失色,也大幅刷新了快手在2021年创造的1204倍的历史。

二是35倍的市盈率不仅暴打各位餐饮同行,甚至超过了腾讯和阿里。按照1700亿港币市值计算,蜜雪冰城相当于4个古茗、13个茶百道、84个奈雪的茶[1]。

更值得玩味的恐怕在于,蜜雪冰城接近2000亿港币的市值,差不多是海底捞的两倍。

海底捞不仅是一家公司,也是中国餐饮业的一面图腾。其标准化的品质把控与供应链管理,被神话的员工激励与店长培养机制,是中国餐饮业反复研究解读的对象。

时至今日,蜜雪冰城变成了新的图腾。

任何行业都不缺少新王换旧主的故事,蜜雪冰城的成功之处并不是比海底捞更强的盈利能力,而是它让市场接受了一套新的规则。

被证伪的路径

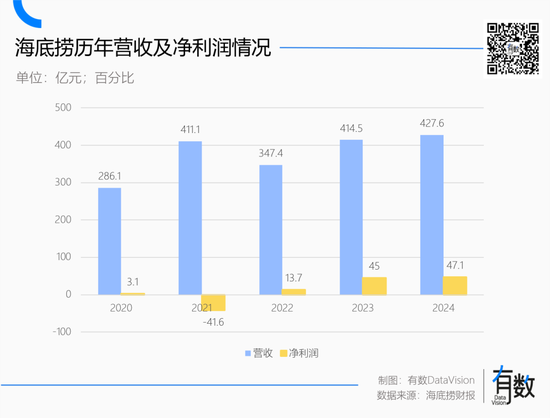

2022年3月,海底捞交出了上市后最差劲的年报,全年亏损41.6亿元,翻台率跌到3次/天。随后,公司市值降到历史561亿的低点,相比一年前4700亿高点恍如隔世。

餐饮不会死于难吃,正如女装不会死于难看。海底捞亏损的原因也许是创始人张勇口中的“激进扩张”,但它不再被资本市场青睐,是基于翻台率的估值体系的坍塌。

投资是一个与不确定性博弈的游戏,无论何种估值方法,其内涵都是将复杂的企业经营与门店管理变成简单的数学题。

大部分餐饮企业的会以经营效率最好的标杆门店为锚,乘以门店数量获得一个公司估值。在这个基础上,翻台率可以跨门店监测——如果门店数量增加的同时翻台率保持稳定,说明经营效率没有被扩张稀释。

海底捞当年一骑绝尘,就是在飞速开店的同时,还能保持4-5的高翻台率,估值自然水涨船高。

大部分新消费语境下的餐饮品牌,其实是这种思路的延伸:

(1)选大赛道和好品类。品类越易于标准化,开店速度越快;口味普适性强,天花板越高。兰州拉面备受风投青睐,就在于南北通吃,做法简单,便于扩张。

(2)用客单价、坪效等财务指标获得一个能被资本市场接受的单店效率,并快速算出一家门店的估值。

无论拉面、快餐还是奶茶,估值的算法都是单店估值×门店数量。因此,单店模型跑通,门店数量就决定了公司的估值。随着风险资本的参与,连锁餐饮的竞争被赋予了互联网的色彩。

仅2021年,线下餐饮品牌(不包括供应链)的投融资就超过了130笔,催生了5家上市公司。

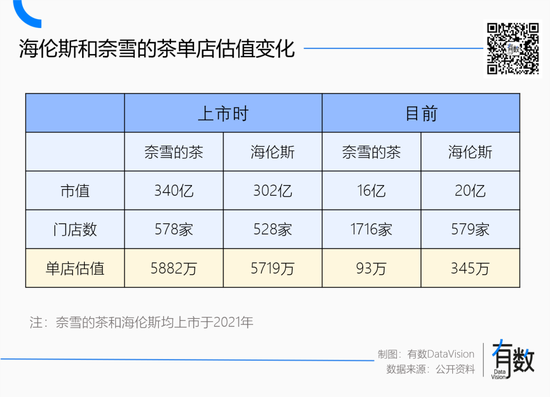

网红公司超级文和友当年只用三家门店就拿下了百亿估值,小酒馆海伦司上市时,按市值折算下来的单店估值高达5000万人民币,原因在于,这些公司估值最高的阶段,刚好处于单店效率极高,大规模扩张尚未开始的阶段,这是想象空间最大的窗口期。

但越来越多的新消费公司对资本市场跃跃欲试时,身为祖师爷的海底捞先站出来泼了盆冷水。

2021年,逆势扩张提前布局的海底捞赶上疫情反复,核心指标翻台率不升反降。无奈之下,海底捞只得启用涨价+关店两大核武器挽救业绩。当时张勇在电话会上哭诉[2]:

“餐饮行业是传统行业,有边界,不像互联网企业,业务范围越大,成本越低。我们餐饮企业,开两家店赚钱,开三家店可能就赔钱,开店多了能增收就不错了,更可能连增收都没有。”

2023年,海底捞大赚49亿,翻台率也回到3.8次/天,但公司市值一直徘徊在1000亿港币左右,原因在于门店扩张的停滞。

按各路券商的预估,即便用最保守的方法计算,海底捞在中国大陆也能开出3100家门店。但截至2024年底,海底捞只有1355家门店,比2022年还减少了88家。

海底捞在某种程度上反映了连锁餐饮遇到的共性问题:门店扩张必然导致单店效率被稀释,一旦单店的高效率与门店规模无法共存,基于单店估值的测算方法就会失效。

做奶茶的奈雪、做拉面的陈香贵、做快餐的老乡鸡,似乎都不约而同的撞上了一块隐形的天花板。

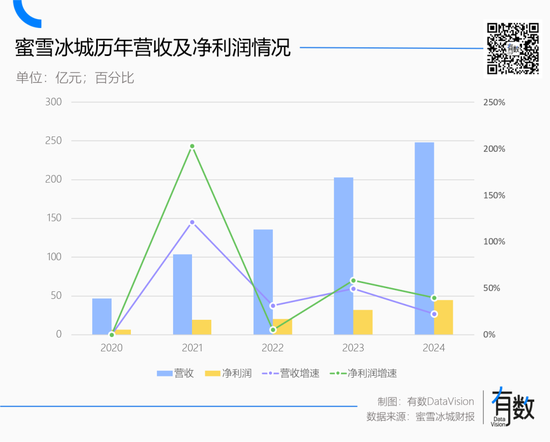

在资本市场的一片茫然中,一个三年时间开了两万多家店的蜜雪冰城,恰如其分的出现了。

万店满分学霸

2023年蜜雪冰城进军印尼市场,当地的《雅加达邮报》在新闻中说:“你必须留意你家附近的任何闲置空间,因为它很快会变成一家新的蜜雪冰城门店[3]。”

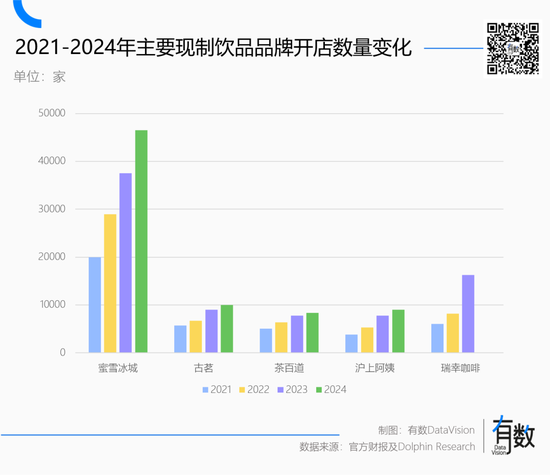

截至去年底,蜜雪冰城拥有46479家门店,是全球最大的连锁品牌。

蜜雪冰城的高速扩张,是对单店估值叙事的一次反叛。

对连锁餐饮来说,好吃的独树一帜是门手艺活,难吃的整齐划一是个技术活。无论海底捞还是新消费品牌,与单店模型绑定的始终是直营模式。

原因不难理解,相比加盟,直营模式可以做到对出品和服务有效的标准化控制,也更容易避免食品安全问题。

奈雪创始人彭心在多个场合都表达过对直营模式的推崇,因为直营模式能保证工序和原材料合乎标准。2019年的一次采访中,彭心说:“如果是加盟的话,你怎么知道他有没有按照你的要求买了20块钱的草莓[4]?”

但相比加盟模式,直营无论有多少优点,都无法避开两个结构性的劣势:

一是经营意愿。直营的店是资本家的,加盟的店是自己的,加盟商天然比“店长”更有动力经营好门店。

二是风险敞口。门店销售额无论多寡,都不影响房租、人力、原材料三大成本的刚性支出。但区别在于,加盟模式下,成本项由加盟商承担,从而实现了风险的转移。

蜜雪冰城的利润不靠卖奶茶,而是向加盟商出售原材料。其97.6%的收入来自向加盟商出售原材料(94.3%)和设备(3.3%),包括加盟费在内的服务收入仅占2.4%[5]。

换句话说,蜜雪冰城看上去是个奶茶品牌,实际上是加盟商的独家供应商。

这种经营策略并非蜜雪冰城首创,反而在连锁餐饮行业非常普遍,做包子的巴比食品、做麻辣烫的杨国福,绝味鸭脖和紫燕食品,无一例外都是伪装成餐饮公司的供应链企业。

蜜雪冰城的特殊性在于两个方面:

一是蜜雪冰城以一己之力拉高了资本市场审视连锁餐饮的下限标尺。

蜜雪冰城创始人张氏兄弟曾聘请专家测算门店天花板[6],得出结论是4.5万家。但刨去海外4800多家店,蜜雪冰城在国内有近40000家门店,其上限显然远不止4.5万家。

同一时期,资本市场习惯将“万店”作为审视连锁餐饮规模的阈值,结果蜜雪冰城轻而易举地把这个阈值拉高了四倍。

二是疫情期间,蜜雪冰城模式的抗风险能力得到了验证。

直营模式在留下门店利润的同时,也将三大成本项目和对应的风险敞口留给了自己。假设同为1000家门店,面对同样的风险,加盟模式可以将风险分散给200-300个加盟商,但直营品牌必须独自承受。

周黑鸭近70%的门店都位于一二线城市的大型商场和交通枢纽,依托庞大客流量,可以做到非常高的坪效和利润率,美中不足的是与风控区域高度重合。

疫情期间,周黑鸭只能自己承担关店、仓储、运输等一系列成本,利润暴跌94%[7],成了伤的最重的卤味品牌。

与之类似,2021年海底捞亏掉了上市以来利润的总和,但蜜雪冰城净赚了19.1亿。

面对此情此景,再坚定的风险投资机构,恐怕也会重塑自己的三观。

别太有想象力

2023年后,餐饮业从阴霾中逐渐复苏,带头大哥海底捞全年净赚49亿,海伦司、奈雪的茶相继扭亏为盈,但直营模式却在事实上被抛弃。

原因在于,直营模式下所能达到的门店规模上限,恐怕比资本市场的预期低得多。

如前文所述,单店估值×门店数量的体系有一个重要前提,即单店的运营效率保持稳定。但无论是喜茶暂停加盟,还是海底捞扩张放缓,都清晰的揭示了一个现象:门店规模对单店效率的稀释来的比想象中要早。

而经过疫情,餐饮行业纷纷意识到,直营模式面临的风险敞口与门店规模成正比,规模带来高估值,也带来了高风险。一旦遭遇黑天鹅事件,很容易使品牌陷入万劫不复。

同时,大部分新消费品牌往往把自身单店效率最高/想象空间最大的窗口期留给了一级市场的融资阶段,带着一个巨大的泡沫上市,并在扩张过程中被证伪。

蜜雪冰城代表的加盟模式其实并没有解决单店效率稀释的问题,而是巧妙地避开了它。

稍加留意就会发现,无论是产业界还是资本市场,几乎没有人谈论蜜雪冰城的“单店效率”。原因在于,资本市场审视加盟制餐饮的标尺并非单店估值×门店数量,而是收入/GMV+闭店率。

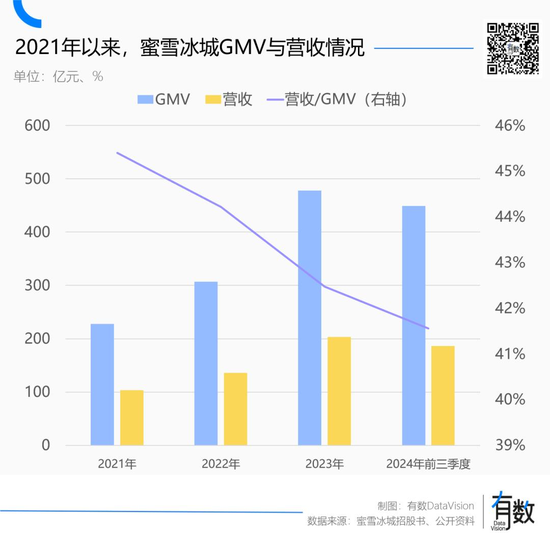

由于蜜雪冰城的定位是加盟商的独家供应商,那么GMV可以视为加盟门店的整体收入,蜜雪冰城的收入实际上是加盟商的成本。因此收入和GMV的比值,可以视为蜜雪冰城从加盟商门店获取的收入比重。

如果再结合闭店率,就变成了衡量加盟模式的商业效率标尺:在加盟商不大规模关店的前提下,餐饮品牌的收入调节能力。

换句话说,就是对加盟商的掌控力。

过去三年,蜜雪冰城营收占门店GMV的比值由45.4%降至41.6%。也就是说,加盟商从蜜雪冰城进货的价格实际上在变便宜。按照日均营收4000元的数据测算, 加盟门店每年能多赚5.6万。

与之对应,蜜雪冰城的门店几乎翻了一倍,闭店率从1.7%涨到2.8%,远低于古茗4.5%、沪上阿姨的7.7%。

随着蜜雪冰城和古茗相继登陆资本市场,产业界实际上接受了新的模式:从供应链上求利润,在加盟制里寻扩张。

尾声

供应链企业伪装成连锁餐饮品牌既不是蜜雪冰城的首创,也不是中国公司的原创,而是来自更加成熟的美国市场。

作为全球最大的披萨品牌,达美乐的经营模式和蜜雪冰城别无二致:自己建厂生产原材料,卖给加盟商。

本着有福同享的原则,达美乐还会和加盟商签订“利益共享协议”,把供应链生意税前盈利的50%拿出来分享,有钱大家一起赚。因此达美乐加盟商忠诚度非常高,续签率高达99%。

麦当劳的思路则是自己当地主:麦当劳不仅是加盟店的授权方,还通过收购物业成为许多加盟店的房东。因此麦当劳不仅能收加盟费,还能收房租。

2005年,对冲基金经理Bill Ackman甚至向麦当劳管理层提议,把直营门店业务从上市主体中剥离出去,光明正大的收租。虽然麦当劳嘴上拒绝,但实际上听从了Ackman的建议,大幅扩大了加盟门店比例。

过去十多年的时间里,中国的连锁餐饮业几乎穷尽了一些方法压缩成本,提高利润率。但事实证明,还是老牌资本主义国家看的透彻:与其压缩成本,不如成为成本。